全球最大规模资产管理公司贝莱德(BlackRock)和欧洲最大规模资产管理公司Amundi Asset Management都认为日本股市表现将越来越亮眼。当前,来自外国投资者的大批量资金正在不断涌向该国股市,日本股市的蓝筹股基准指数——日经225指数,在上周超过了1989年(即平成元年)所创下的历史最高点,本周则创下新的历史最高位。这两大资管巨头预计,盈利增长和公司治理改革措施将继续吸引大量资金买入“日特估”,日本股市繁荣趋势将持续下去。

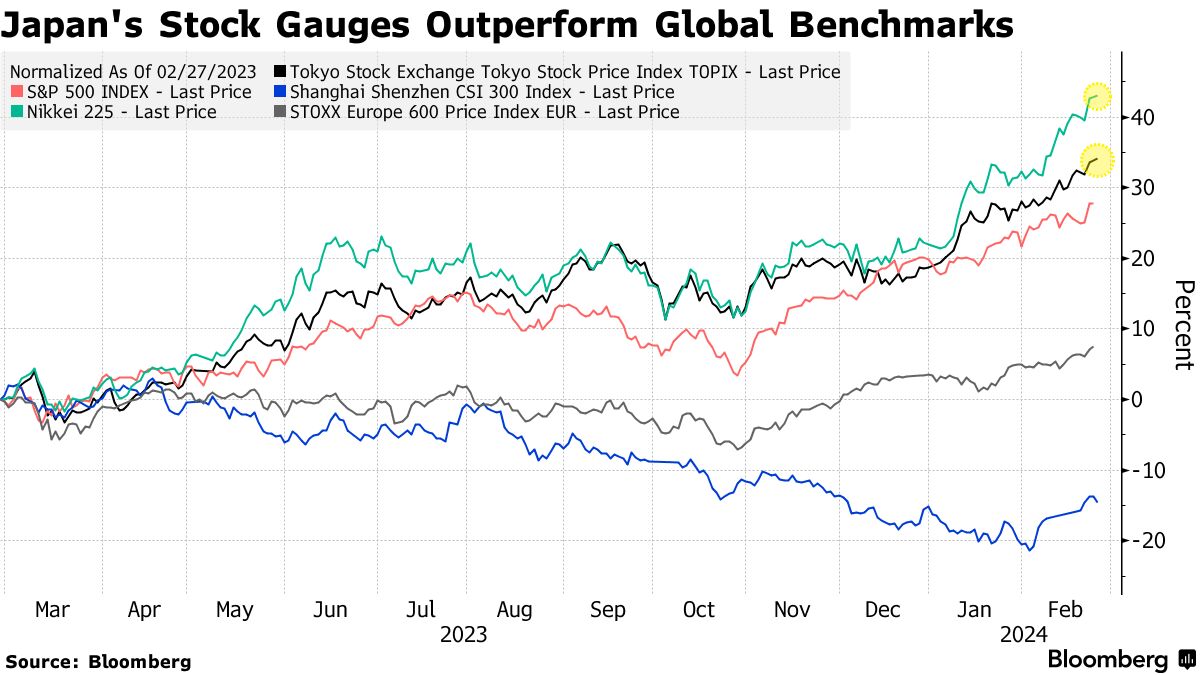

来自贝莱德的股票市场策略师Jean Boivin和Wei Li在一份致投资者的报告中写道:“日本股市在突破历史最高点之后,仍然有持续上涨的空间。”统计数据显示,日经225指数今年迄今已上涨17%,成为全球表现最好的基准股指之一。

“日特估”继续成为日本股市上行核心推动力,日经225指数有望继续往上冲

日本股市的强劲表现,少不了“日特估概念”的强力助推。日本东京证券交易所多年来持续帮助股价低于账面价值、以及资产价值被市场严重低估的日本公司制定资本改善计划,以及呼吁并推动低估值日本蓝筹公司大幅提高分红以及股票回购规模、进一步强化公司治理能力、积极参与新型技术探索与研究以及全球化竞争等,否则有可能承担相应惩罚,这也正是“日特估概念”的由来。

看涨日本股市的日本国内以及外国投资机构纷纷指出,交易所旨在提高企业估值的政策将持续吸引投资者进入日本股市,即东京证券交易所针对股价低于账面价值的公司发布的资本改善指令。超过这一指标所带来的投资热情帮助了大和证券集团等老牌低估值蓝筹公司,这家日本老牌券商股价六年来首次高于账面价值。

Robeco机构资产管理公司和法国巴黎银行旗下的资产管理机构同样对日本股市后市持非常乐观的态度,尤其是看好“日特估”概念类股票对于日本国内资金以及外资的强大吸引力。

三井住友DS资产管理公司的高级基金经理Sohei Takeuchi表示,一直是日本股市上涨的主导力量的海外基金,将继续买入股票分析师们所关注的知名低估值“日特估”相关公司。

在日本股市中,Amundi看好那些受益于公司治理改革以及与高股息收益率相关的低估值蓝筹股票,即普遍意义上的“日特估”相关股票。Amundi还表示,日元升值将有利于与国内需求挂钩的小型价值股。据其网站显示,该机构管理着高达2.25万亿美元的资产。

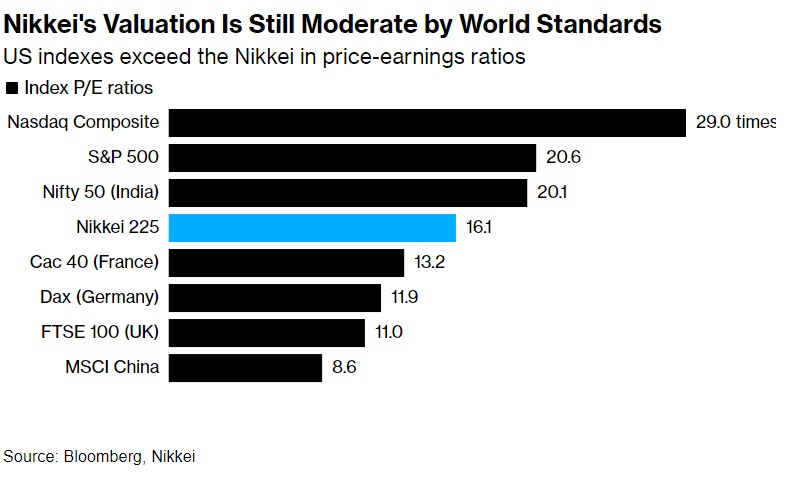

“日本是一个强有力的妥协,”Amundi全球股票策略主管Eric Mijot表示。他补充称,尽管美国股市估值高,盈利增长好于全球其它地区,但欧洲的情况恰恰相反。“日本处于中间位置,虽然它不再过于廉价,但企业业绩出人意料地上升,我们得到了一个不错的‘折衷故事’。”

摩根大通的日本股票策略师们预计,日经225指数可能将冲向42000点,即在当前历史新高的基础上再涨约7%。摩根大通表示,强劲的企业盈利可能将吸引更多的日本国内投资者进入市场。

摩根大通首席日本股票策略师Rie Nishihara在一份报告中写道:“这将刺激企业增加成长性投资,提高资本效率,并使机构和个人投资者产生更大兴趣。”

由于日本股市的上涨步伐令市场感到意外,华尔街的策略师们提高了对日经225指数的预测。华尔街大行花旗集团将该指数的 2024 年高点预期从 39000 点上调至45000点,并且强调日本股市可能将比普遍预期更早达到这一目标。

日本企业第四季度无比强劲的利润表现,促使美国银行的日本股票策略师们将该机构对日经225指数2024年底的预测从38500点上调至41000点。并且,他们还将东证指数的预测从2715点上调至2850点。

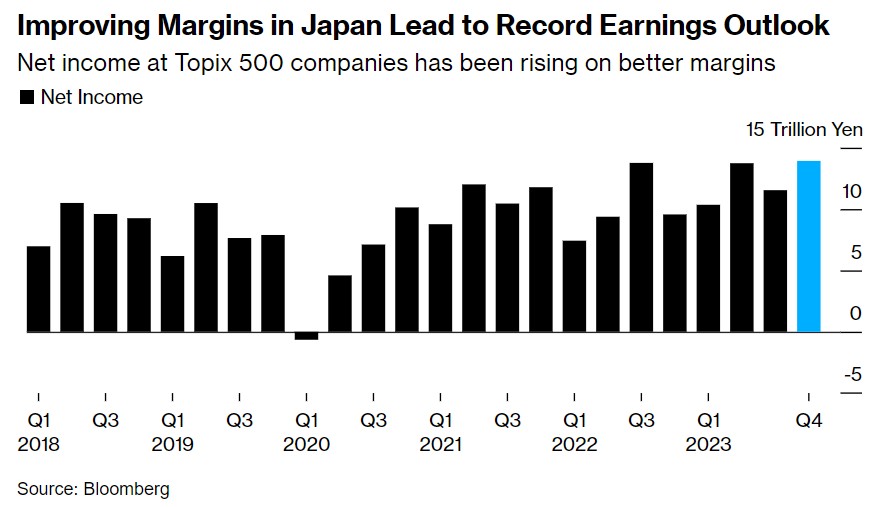

根据机构汇编的数据,东证500指数成分公司的在10月至12月的季度整体净利润同比增长46%,达到创纪录的约13.9万亿日元(大约930亿美元)。不包括由于低基数效应而实现利润飙升的软银集团(Softbank Group Corp.),整体净利润仍实现增长25%。

日元汇率温和升值可能利好日本股市

Amundi策略主管Mijot表示,除了日本股市,日元汇率今年也将走高,该策略主管预计美元兑日元今年可能将从当前的150点位跌至135,并表示如果不对冲股票头寸,外国投资者们将更有利可图。今年以来,美元兑日元持续走高,日元汇率已贬值逾6%。

Mijot认为日元被低估了40%,他表示:“当我们在国际基础上投资日本时,我们应该解除对日元的对冲。我们必须防范可能出现的升值风险。”

Mijot表示,日元走强的催化剂将是美联储降息,而不是日本央行何时结束负利率。他预计日本央行将在4月份采取行动结束负利率,同时预计美联储将在5月或6月降息。

Amundi策略主管Mijot不建议对冲的建议与摩根士丹利资管和Robeco等资产管理公司的意见一致,而法巴银行资产管理公司(BNP Paribas asset Management)仍倾向于防范汇率波动。

“我们现在已经解除了绝大多数的套期保值操作。”Robeco Hong Kong亚太区股市主管Joshua Crabb表示。他补充称,日元在当前的150附近可谓是“最低水准”。

Crabb表示,日元将得到美联储降息和日本央行调整政策的支持。日本央行一直在为2007年以来的首次加息做准备,因为自2022年4月以来,日本的通货膨胀率一直高于其每月2%的目标。掉期合约则暗示,市场预计日本在4月前加息的可能性为76%。

根据贝莱德(BlackRock)负责日本股市主动投资业务的主管Yue Bamba的预测,全球投资者们期待已久的日本央行逐渐退出超宽松货币政策这一潜在情景,可能将产生不同寻常的影响,尤其是有可能使得日本股市成为日本央行加息的受益群体之一。

该策略主管还指出,日本仍然偏向宽松的环境与欧美市场的显著限制性货币环境形成了鲜明对比,加之估值偏低的日本股票在全球投资组合中的配置权重明显低于欧美股市,意味着后续将有更大规模的全球资金流入日本股市,日元汇率10-15%潜在涨幅对日本股市来说甚至可能是“积极消息”。

“如果日本央行在4月之前改变政策,很多人将会真正受到伤害。”Crabb表示。过去几个月,他已逐步放弃了对冲操作。根据华尔街普遍预期,到2024年底,美元兑日元有望降低至137,意味着日元升值趋势。

最新评论